(2).jpeg)

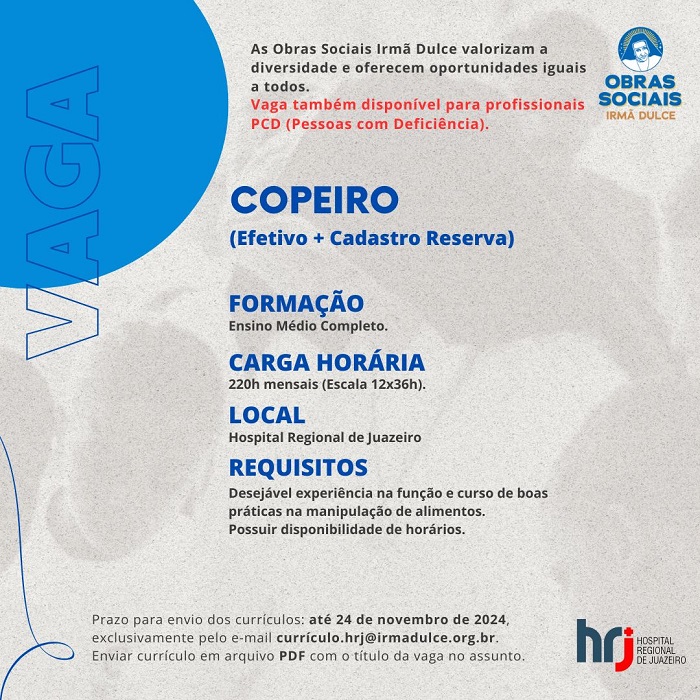

Em 2023, até agora, o Brasil registrou cerca de 7 milhões de tentativas de fraudes, conforme dados do "Fraudômetro" — um contador em tempo real criado pela Serasa Experian.

Ana Júlia Andrade, gerente de produtos da Serasa Experian, esclarece que a ferramenta avalia o volume total de consultas mensais em sua base, utiliza modelos analíticos e comportamentais para estimar os riscos de fraude e com isso, atualiza o número total de tentativas detectadas.

“E a gente tem como principal objetivo alertar e compartilhar com a sociedade, empresa e até os consumidores, sobre os avanços dessas tentativas de fraude no país e reforçar que a cada minuto os criminosos sempre buscar novas modalidades e maneiras de lucrar por meio desses golpes”, explica.

A estimativa é de que tenham sido evitadas, nos primeiros 9 meses do ano no país, perdas de R$ 41,4 bilhões pelas empresas e consumidores. A gerente enfatiza a importância de buscar alternativas ou medidas para se proteger, como a utilização de senhas fortes, ativação de métodos de autenticação de duplo fator em suas contas e acessos.

“Garanta sempre que seus documentos e cartões estejam em lugares seguros, com senhas fortes para acesso aos seus aplicativos, desconfie no ambiente de compra digital, e-commerce, marketplaces de ofertas de produtos com serviços que fogem do preço padrão aplicado no mercado”, alerta.

Tipos de fraude

Fraude de identidade

A fraude de identidade ocorre quando alguém utiliza dados pessoais de outra pessoa, como nome, endereço ou números de documentos, para acessar ilegalmente serviços financeiros ou contas diversas, incluindo redes sociais e plataformas de streaming. Muitas vezes, essa fraude é realizada com documentos furtados. Em outros casos, há a combinação de informações verdadeiras com dados inventados para criar documentos falsificados, como na criação de cartões de crédito ou na abertura de contas bancárias, prática conhecida como fraude sintética.

Fraude financeira

Tem como principal objetivo enganar ou causar prejuízos financeiros a empresas ou pessoas. A fraude financeira ocorre através da apropriação ou uso indevido de dados e documentos alheios, falsificação de registros, invasão de contas bancárias e outros mecanismos que visam explorar serviços financeiros. As consequências desses atos podem acarretar perdas monetárias e de reputação, muitas vezes irreversíveis para quem é afetado.

Vazamento de dados

Revelar dados sensíveis de indivíduos ou empresas é criminalizado pela Lei Geral de Proteção de Dados Pessoais (LGPD). Organizações que não garantirem a integridade dessas informações e vierem a ter seus dados divulgados – mesmo sem intenção – podem enfrentar sérias implicações legais e financeiras. Segundo a LGPD, as vítimas de vazamentos podem requisitar compensações por danos materiais e morais.

Uso de documentos falsos

A fraude documental representa um desafio significativo para as empresas, pois frequentemente envolve a adulteração de documentos físicos. Estes, na era atual, são frequentemente digitalizados para reduzir a burocracia. Nesse cenário, o fraudador modifica informações do documento original, como certidões ou atestados, buscando obter benefícios indevidos.

O pesquisador do Instituto de Referência em Internet e Sociedade (IRIS) Paulo Rená aconselha que, em caso de vítima desse tipo de fraude, é crucial notificar a instituição financeira o mais rápido possível. Além disso, é importante registrar um boletim de ocorrência na delegacia mais próxima.

“Em qualquer situação em que alguém se perceber que caiu em um golpe, o ideal é primeiro não alimentar a conversa, não dar novos dados, mas sempre fazer de registro possível, registrar horário em que você percebeu que tinha alguma coisa errada na sua conta e aí buscar a delegacia. Normalmente fazer um boletim de ocorrência e a partir daí prestando todos os dados dar início às investigações para que enfim se possa recuperar o que tenha sido perdido e também comunicar o banco”, expõe.

Fraudômetro

O Fraudômetro analisa consultas mensais de CPFs e estima riscos de fraude usando modelos probabilísticos baseados em dados dos brasileiros e tecnologias globais da Experian. A métrica é obtida relacionando a quantidade de CPFs consultados à probabilidade de fraude. O indicador também incorpora registros de tentativas de fraudes ligadas à verificação de documentos, biometria facial e roubo de identidades.

0 comentários